Tiếp theo phần 1, mình sẽ tiếp tục chia sẻ những điều cơ bản nên biết về THUẾ nhé.

Để hiểu rõ hơn Phần 2, Bạn hãy xem Phần 1 dưới đây nhé.

- Công thức tính tiền THUẾ

- Cách để nhân viên công ty giữ lại nhiều tiền về tay nhất.

- 【Nâng cao】Giới thiệu một số kĩ thuật ngoài phạm vi “cơ bản”.

Công thức tính tiền THUẾ

Phần 1, bạn đã biết thuế suất của Thuế thu nhập tăng từ 5~45%, Thuế cư trú là 10%.

Vậy giả sử thu nhập 1 năm 400 man, thuế suất rơi vào 20%, vậy thì Tổng thuế thu nhập và thuế cư trú là khoảng bao nhiêu?

Thuế thu nhập là 40 man (x 20%), Thuế cư trú là 40 man (x 10%) chứ gì?

Bừ bừ! Thuế suất sẽ nhân với thu nhập chịu thuế chứ không phải 400 man.

・Doanh thu 売上 ( Thu nhập năm 収入) ー Kinh phí 経費 = Thu nhập 所得

・Thu nhập 所得 ー Khấu trừ 控除 = Thu nhập chịu thuế 課税所得

→Thu nhập chịu thuế 課税所得 = Doanh thu 売上 ー Kinh phí 経費ー Khấu trừ 控除

Người kinh doanh tự do có thể sử dụng Kinh phí 経費,

nhưng Nhân viên công ty thì về cơ bản không được chấp nhận Kinh phí 経費.

Do đó, với Nhân viên công ty thì chỉ cần công thức đơn giản như sau:

Thuế sẽ đánh vào Thu nhập chịu thuế, do đó Thu nhập chịu thuế mà tăng thì tiền thuế cũng tăng theo, ngược lại Thu nhập chịu thuế giảm thì tiền thuế cũng giảm.

VD, Thu nhập năm là 400 man, nếu khoản Khấu trừ là 100 man, thì Thu nhập chịu thuế sẽ còn 300 man.

Vậy là tiền thuế sẽ đánh vào Thu nhập chịu thuế課税所得, chứ không phải thu nhập năm 年収 nhỉ!

Cách để nhân viên công ty giữ lại nhiều tiền về tay nhất.

Vậy là bạn đã hiểu tiền thuế sẽ đánh vào Thu nhập chịu thuế課税所得, chứ không phải thu nhập năm 年収.

Nếu bạn muốn giảm thuế, bạn cần phải giảm Thu nhập chịu thuế KazeiShotoku 課税所得.

Nhân viên công ty không được chấp nhận phần Kinh phí 経費, Do vậy chỉ còn cách sử dụng triệt để phần Khấu Trừ Kozou 控除.

- 基礎控除 Khấu trừ Cơ bản

- 扶養控除 Khấu trừ Phụ thuộc

- 配偶者控除 Khấu trừ vợ / chồng

- 配偶者特別控除 Khấu trừ vợ / chồng đặt biệt

- 障害者控除 Khấu trừ Khuyết tật

- 寡婦控除 Khấu trừ Góa phụ

- ひとり親控除 Khấu trừ cha mẹ đơn thân

- 勤労学生控除 Khấu trừ Sinh viên

- 社会保険料控除 Khấu trừ bảo hiểm xã hội

- 生命保険料控除 Khấu trừ bảo hiểm nhân thọ

- 地震保険料控除 Khấu trừ bảo hiểm động đất

- 小規模企業共済等掛金控除 Khấu trừ Quỹ đóng góp dành cho doanh nghiệp nhỏ

- 医療費控除 Khấu trừ Phí khám chữa bệnh

- 雑損控除 Khấu trừ tổn thất

- 寄附金控除 Khấu trừ Quyên góp

Có nhiều loại đến vậy ư! Làm sao nhớ hết nổi…

Bạn không cần nhớ hết đâu. Khi cần thì vô web này tìm kiếm nè. ^^

Đại thể với nhân viên công ty thì có thể áp dụng các hình thức khấu trừ giảm thuế như hình:

Trong rất nhiều loại ở trên, Mình mong các bạn áp dụng tốt 3 loại dưới đây.

- 扶養控除 Khấu trừ Phụ thuộc

- 配偶者(特別)控除 Khấu trừ vợ / chồng (đặc biệt)

- 寄附金控除(ふるさと納税)Khấu trừ Quyên góp (Furusato Nozei)

Khuyến khích số 1⃣:扶養控除 Khấu trừ Phụ thuộc

Đầu tiên phải kể đến loại Khấu trừ Phụ thuộc.

Người thân mà có thu nhập thấp, nếu bạn đưa vào Phụ thuộc thì tùy thu nhập và số tuổi của người đó mà ta sẽ được nhận 38 man ~ 63 man khấu trừ.

Tuy nhiên, trẻ em từ 0~15 tuổi không được tính là người Phụ thuộc vì đã được Nhà nước trả Tiền trợ cấp trẻ em hàng tháng rồi. Cái này nhiều bạn hay nhầm lẫn nhé.

Mặt khác, từ 16 tuổi trở lên, nếu đi làm baito kiếm nhiều tiền quá thì sẽ bị loại khỏi chế độ Phụ thuộc, nên cần chú ý.

Người Phụ thuộc không nhất thiết phải sống cùng nhà.

Do đó, nhiều bạn đã biết cho bố mẹ của mình và của vợ (chồng) vào người Phụ thuộc để giảm thuế, với điều kiện là phải có Giấy chứng nhận gửi tiền về cho ông bà.

Từ trước đến năm nay 2022, không có quy định cụ thể về số tiền cần gửi về/ 1 người là bao nhiêu cả, miễn có gửi “hợp lý” là được. Nhưng từ phần thuế của năm 2023 trờ đi, Luật Thuế đã sửa lại điều kiện của người Phụ thuộc như sau:

- Người Phụ thuộc là người từ 16~29 tuổi, hoặc 70 tuổi trở lên.

- Người từ 30~69 tuổi, phải gửi từ 38man/1 người/năm trở lên mới được coi là phụ thuộc.

Do có trường hợp người nước ngoài ở Nhật mà “tinh khôn” đã xin tới 20 người phụ thuộc để Giảm thuế hợp pháp, nên rất tiếc là Luật đã siết chặt hơn. Bạn nào vẫn duy trì việc gửi tiền và xin Phụ thuộc cho ông bà ở VN thì chú ý đến số tiền gửi 38man/1 người/năm nhé.

Khuyến khích số 2⃣:配偶者(特別)控除 Khấu trừ vợ / chồng (đặc biệt)

Tiếp theo là Khấu trừ vợ / chồng.

Nhắc đến người phụ thuộc vợ / chồng, chúng ta có 2 loại “phụ thuộc” mà các bạn hay lẫn lộn với nhau, đó là Phụ thuộc về Thuế và PHụ thuộc về bảo hiểm xã hội. (Thêm nữa, vì là người nước ngoài ở Nhật, có thêm khái niệm Phụ thuộc về Visa).

VD điển hình là Chồng là người đi làm chính, Vợ làm ít trong phạm vi Phụ thuộc.

✅Phụ thuộc về Thuế

→ Vợ có thu nhập trong 1 khoảng nhất định thì Thu nhập của Chồng sẽ được Khấu trừ.

→ Chồng là người có lợi vì được giảm thuế. (Vợ cũng có lợi vì có tiền của Chồng ^^)

✅Phụ thuộc về Bảo hiểm xã hội

→ Vợ sẽ trở thành người phụ thuộc 被扶養者 trong Quỹ bảo hiểm xã hội (Bảo hiểm sức khỏe・Bảo hiểm hưu trí Nenkin) mà Chồng đang theo.

→ Vợ sẽ là người có lợi vì không phải đóng tiền mà vẫn được hưởng Bảo hiểm.

(Chỗ này Vợ lại là người có lợi. Tóm lại lúc nào bà Vợ cũng có lợi hết á. ^^)

Trong khái niệm Phụ thuộc về Thuế, nếu Vợ có thu nhập trong khoảng quy định của Khấu trừ vợ/chồng hay Khấu trừ vợ/chồng đặc biệt thì Chồng có thể được hưởng Khấu trừ.

Để được hưởng Khấu trừ thì không cần phải Khai Thuế 確定申告, mà khi Điều chỉnh thuế cuối năm 年末調整, chỉ cần làm Giấy nhận Khấu trừ vợ/chồng 扶養控除等申告書 nộp cho công ty là được rồi. Do năm nào các bạn cũng Nenmatsu Chosei, nên khả năng bạn quên lấy Khấu trừ này là rất thấp phải không.

Tuy nhiên, vấn đề ở chỗ “Vợ nên làm đến bao nhiêu man?” là lợi nhất, thì phải tính toán trên cả 2 mặt Phụ thuộc về Thuế và Phụ thuộc về Bảo hiểm xã hội.

Để có câu trả lời tối ưu cho vấn đề trên, cần một chút Kiến thức cụ thể về chế độ Thuế và Bảo hiểm xã hội.

Mình đã giải thích chi tiết về vấn đề này trong bài dưới nhé. ^^

Khuyến khích số 3⃣:ふるさと納税 (Furusato Nozei)

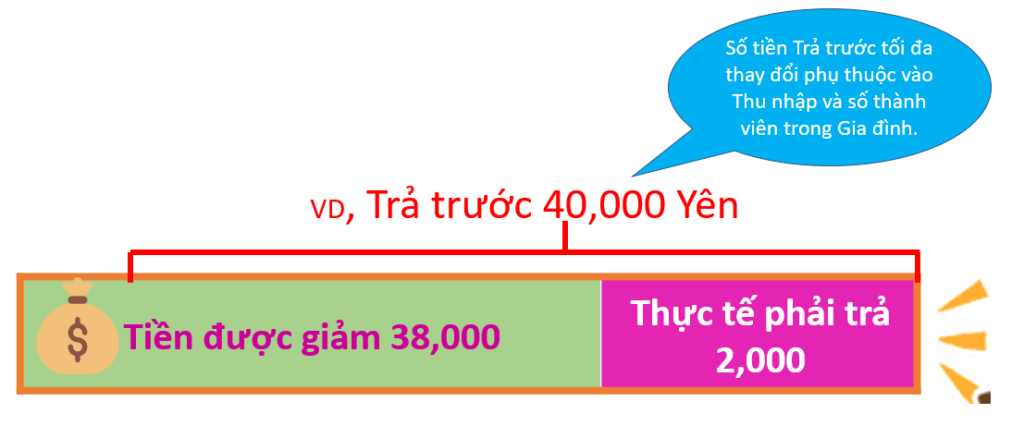

Furusato Nozei là một chính sách của Chính phủ, rất đáng để chúng ta sử dụng thành thạo.

Nói một cách chính xác, Furusato Nozei không phải là cách để giảm số tiền thuế.

Mà chính xác là Nộp trước tiền thuế dưới dạng “Quyên góp”.

Tuy nhiên, Với số tiền thực tế phải bỏ ra là 2,000 Yen mà bạn có thể thu về số lễ vật có giá trị lớn hơn nhiều. Do đó so với cách nộp thuế thông thường, Nó được biết đến như là một Kĩ thuật nộp thuế cực kỳ có lợi.

FurusatoNozei ko làm giảm tiền thuế.

Nhưng chỉ với 2,000 mà thu về số Lễ vật có giá trị lớn hơn.

Thành ra, có thể coi số dư có lợi đó = Giảm thuế!

Hiểu rồi, Nếu chỉ nộp thuế theo cách thông thường thì Tiền chỉ đi ra mà thôi nhỉ. Đằng này, FurusatoNozei có thể nhận lại Gạo, Rau… nên sẽ đỡ tiền ăn. Yo!

Tuy nhiên, Con số tối đa tiền mà bạn có thể FurusatoNozei mà có lợi cho bản thân thì sẽ thay đổi phụ thuộc vào Thu nhập năm và Số thành viên trong gia đình bạn.

Đại thể con số tối đa này, bạn có thể sử dụng các trang web như RAKUTEN FURUSATO NOZEI hay FurusatoChoice để tính sơ lược nhé.

Ngoài ra, nếu sử dụng chế độ OneStop (ワンストップ特例制度) thì không cần Báo cáo thuế 確定申告 cũng vẫn được hưởng Khấu trừ.

Phần lớn Nhân viên công ty như chúng mình chỉ có một nguồn thu nhập là tiền lương, nên rất dễ sử dụng chế độ OneStop. Tuy nhiên, những ai có nhiều nguồn thu nhập khác, hay là các “siêu anh hùng” tổng thu nhập 1 năm trên 2,000 man thì cần phải Báo cáo thuế để nhận được Khấu trừ FurusatoNozei.

Bắt đầu thấy khó hiểu rồi phải không. Hãy xem bài về Kĩ thuật Furusato Nozei dưới đây nhé.

Ngoài ra, các bạn cũng nên biết đến và áp dụng khi cần các loại Khấu trừ sau.

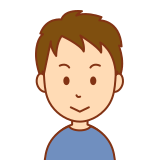

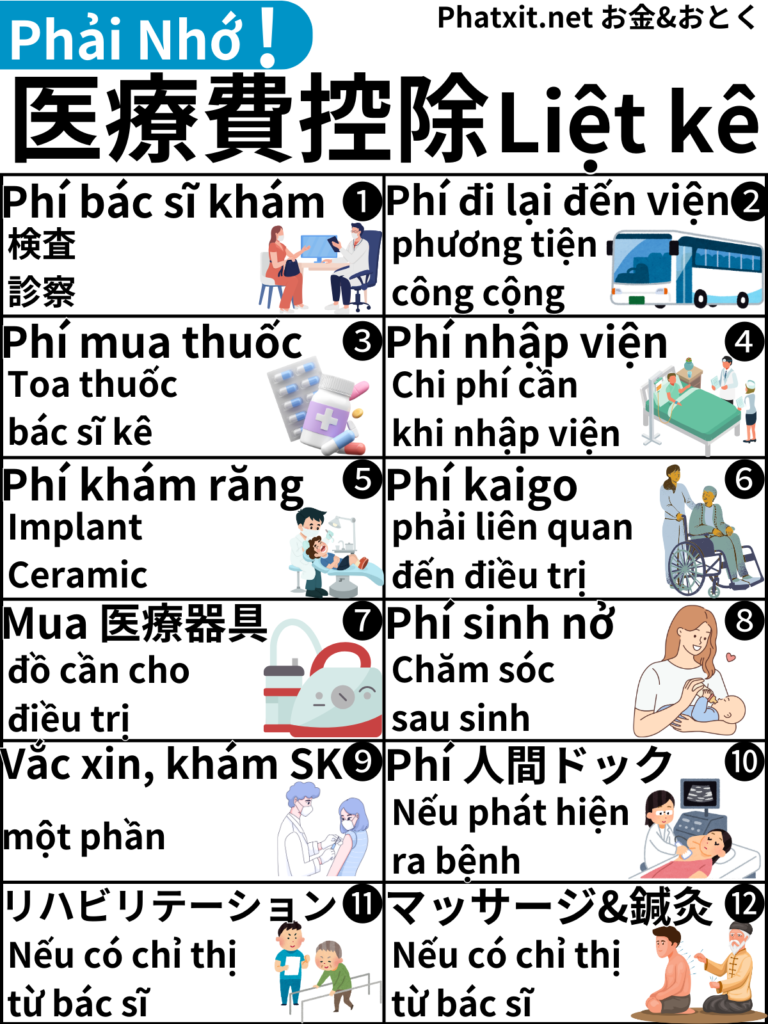

Bonus 1⃣:医療費控除 Khấu trừ Phí khám chữa bệnh

Khấu trừ Phí khám chữa bệnh là Khấu trừ trong trường hợp Bản thân bạn và gia đình đã phải trả nhiều tiền cho các chi phí phát sinh xung quanh việc điều trị.

- Phí điều trị theo chỉ dẫn của Y bác sĩ.

- Tiền ăn, tiền phòng khi nhập viện.

- Tiền đi lại trong quá trình điều trị. (Tiền tàu, bus…)

- Tiền thuốc phải mua nhằm điều trị bệnh.

- Tiền mát xa, bấm huyệt… với mục đích điều trị

- Tiền trồng răng Implant.

- Tiền bắn laser giác mạc trong phẫu thuật điều trị Cận, Viễn hay Loạn thị.

- Tiền sinh nở.

- Tiền điều trị vô sinh.

- Tiền điều trị bằng Y học tiên tiến.

Đại thể là lấy Số tiền bạn đã trả -Tiền được bảo hiểm – 10man sẽ là số Khấu trừ được nhận. (Nếu 5%xShotoku 所得 nhỏ hơn 10man thì sẽ thay chỗ “10man” thành 5%x 所得 nhé.)

Bạn không cần nhớ hoàn thiện 100%, chỉ cần nhớ là “Trả nhiều tiền Điều trị thì sẽ có Khấu trừ” là được rồi.

(´;︵;`) Bạn đi xe máy bị ngã gẫy mất mịa nó 3 cái răng. Đau vãi.

→ Bạn điều trị, phải trồng răng Implant hết 100 man. (Nếu chỉ dùng trong phạm vị bảo hiểm sức khỏe thì ko thấy thỏa mãn, nên chấp nhận trả thêm để răng nó đẹp lại.)

→Bảo hiểm xe máy chỉ trả cho bạn 30 man.

💰 Khấu trừ Phí khám chữa bệnh sẽ là 60 man.

→ 100 man (Phí điều trị) – 30 man (Tiền bảo hiểm xe máy)- 10 man

Giả sử Thuế suất của bạn là 20% thì bạn sẽ được giảm 12man tiền thuế (60man x 20%)

Thu nhập càng cao, thuế suất càng cao, thì càng được giảm nhiều thuế nhé.

Đặc biệt trường hợp trồng răng Implant, Điều trị vô sinh, Y học tiên tiến sẽ là các khoản tiền rất lớn, nên bạn nhớ áp dụng Khấu trừ này để giảm bớt gánh nặng kinh tế đi nhé.

Nếu chẳng may phải đi viện điều trị tốn kém khá nhiều, để Giảm bớt nỗi lo về gánh nặng tiền bạc cho mình và gia đình, hãy nhớ lại và áp dụng triệt để tất cả các chế độ có thể của Bảo hiểm Y tế công, phần ko đươc Bảo hiểm công thì hãy thử áp dụng Khấu trừ Phí khám chữa bệnh ở trên nhé.

Tham khảo bài về Bảo hiểm Y tế dưới đây. ↓

Bonus 2⃣:雑損控除 Khấu trừ tổn thất

Loại khấu trừ này ít người biết đến phải không nào? Đây là thứ mà bạn có thể áp dụng nếu chẳng may bạn bị thiệt hại về kinh tế do bị móc túi, trộm cướp hay thiên tai…

VD như này, Bạn vừa mới nhận được 50 man là số tiền lương đi cày baito ngày đêm không quản mưa nắng, vui quá xá là vui bèn rủ người yêu tung tăng đi ăn đi chơi ở Khu mua sắm. Vừa tạo dáng mấy kiểu ảnh để up lên Facebook thì quay đi quay lại cái túi xách rồi mấy đồ vừa mua đã bốc hơi. Không biết thằng mất dạy nào đã chôm mất. Có đi báo cảnh sát cũng khó mà tìm ra vì nó đã cao chạy xa bay. Tổng thiệt hại tới 10man.

Trường hợp này thì đúng là tổn thất kha khá, bạn tự trách mình ko cẩn thận rồi ngậm bồ hòn làm ngọt chịu mất tiền mất đồ, nhưng nếu bạn biết sử dụng Khấu trừ tổn thất thì Lấy lại được một phần tiền đã mất thông qua Giảm thuế.

Giả sử Thuế suất của bạn là 20% thì bạn sẽ được giảm 2 man tiền thuế (10man x 20%).

Méo mó có hơn không, coi như an ủi phần nào cho bạn.

Thực ra Nếu chẳng may bị mất cắp như này, có một “Kĩ thuật” thuộc dạng “nâng cao” giúp bạn đó là sử dụng KasaiHoken 火災保険 để yêu cầu bồi thường phần tài sản bị mất. KasaiHoken thì phần lớn các bạn đều phải vô trong khi hợp đồng thuê nhà hay mua nhà.

KasaiHoken? Mình tưởng cái đó là dùng trong trường hợp hỏa hoạn cháy nhà thôi chứ?

Chữ Kasai ngoài nghĩa là Hỏa hoạn火災 còn có thể hiểu là 家災 nghĩa là hoạn nạn liên quan xung quanh ngôi nhà. Tức là có trường hợp tài sản cá nhân của người trong ngôi nhà đó bị mất cắp thì sẽ được bảo hiểm bồi thường. Cái này ít người biết tới.

Kĩ thuật sử dụng KasaiHoken vượt qua các Kiến thức “cơ bản” mà mình đã chia sẻ ở đây. Nên phần “nâng cao” này mình đã viết riêng một số bài như dưới, từ kinh nghiệm thật của bản thân.

Tổng kết: Hãy tự trang bị kiến thức về Thuế cho mình.

Trong 2 phần về Thuế, mình đã giải thích các kiến thức cơ bản về THUẾ.

Đầu tiên, các loại thuế phải trả khác nhau tùy bạn là Nhân viên công ty hay kinh doanh tự do.

👨💼Nhân viên công ty

・Thuế thu nhập

・Thuế cư trú

👤Kinh doanh tự do

・Thuế thu nhập

・Thuế cư trú

・Thuế kinh doanh

・Thuế tiêu dùng

Trong đó, 2 loại thuế ai cũng có liên quan là Thuế thu nhập và Thuế cư trú.

Lần lượt thuế suất như sau.

- Thuế thu nhập: Thay đổi theo thu nhập (5%~45%)

- Thuế cư trú: Giống nhau 10%

Mình hiểu thuế suất của Thuế cư trú tăng dần nên gọi là đánh Thuế lũy tiến.

Sau đó, công thức tính thuế là Thuế suất nhân với Thu nhập chịu thuế, chứ không phải nhân với Thu nhập năm đâu nhé.

Thu nhập chịu thuế 課税所得 = Doanh thu 売上 ー Kinh phí 経費ー Khấu trừ 控除

Do đó, muốn giữ lại được nhiều tiền về tay nhất có thể, Việc sử dụng triệt để Kinh phí và Khấu trừ là hết sức quan trọng.

Ở đây, đối với Nhân viên công ty, có các khấu trừ cần được khuyến khích sử dụng như sau

- 扶養控除 Khấu trừ Phụ thuộc

- 配偶者(特別)控除 Khấu trừ vợ / chồng (đặc biệt)

- 寄附金控除(ふるさと納税)Khấu trừ Quyên góp (Furusato Nozei)

Ngoài ra 2 loại Khấu trừ cũng nên biết và áp dụng khi cần là

- Khấu trừ Phí khám chữa bệnh

- Khấu trừ tổn thất

Thực tế, Nhân viên công ty sẽ bị thu thuế một cách trực tiếp bởi chế độ Chưng thu tận gốc mang cái tên mĩ miều là GensenChosyu 源泉徴収. Việc sử dụng Khấu trừ để giảm thuế cũng chỉ có giới hạn của nó.

Do vậy, một phương pháp “siêu đỉnh” để giảm thuế đó là Sử dụng Thu nhập kinh doanh.

Thu nhập từ lương thì không được áp dụng Kinh phí, nhưng Thu nhập kinh doanh thì được áp dụng cả Kinh phí lẫn Khấu trừ → Bạn sẽ giữ được nhiều tiền về tay hơn là chỉ có Lương.

Phương pháp siêu đỉnh này mình sẽ giải thích cụ thể trong các bài viết tiếp theo nhé!

Này đừng có hứa lèo nhá. Nhớ chia sẻ đó. Mình háo hức đợi dài cổ à.

Huhu. Không nói không ai biết. Tự nhiên “nợ” nhiều quá.

- Bài về Thu nhập kinh doanh và keihi (Đã viết xong, link ở cuối bài này)

- Bài về Kinh nghiệm đòi bồi thường từ KasaiHoken khi bị chôm mất đồ. (đã viết)

- Bài về FurusatoNozei. (Đã viết xong, link ở cuối bài này)

- Bài về Vợ (Chồng) phụ thuộc nên làm lương bao nhiêu thì có lợi. (Đã viết xong, link ở cuối bài này)

Các bạn hãy ủng hộ cho phatxit.net nhiều nhiều nhé. Sự ủng hộ của các bạn chính là nguồn động viên để phatxit.net “điều chế” những gì tinh túy nhất từ kiến thức và kinh nghiệm của bản thân để chia sẻ góp phần làm cộng đồng người Việt lớn mạnh hơn và khôn ngoan hơn. ^^

Cảm ơn các bạn đã theo dõi. Phatxit.net thấy hạnh phúc nếu thông tin trên giúp được bạn điều gì đó. Nếu thấy hay và có ích, hãy chia sẻ trang web tới người thân, bạn bè nữa nhé. Sự ủng hộ của các bạn chính là động lực để mình cố gắng viết nhiều hơn nữa. Like và Follow Facebook của phatxit.net để đón nhận những bài viết mới tiếp theo nhé!

コメント

Cảm ơn chị về bài viết hay này. Em có được một số senpai có chia sẻ cho em được biết là nếu làm khấu trừ phụ thuộc扶養控除 thì sẽ ảnh hưởng đến việc xin kéo dài visa về sau này. Chị cho em hỏi,chia sẻ như vậy có đúng không ạ? Và việc mình xin nhiều khấu trừ thì có ảnh hưởng đến việc xin visa hay không?

Phải tiền đề trước là Ko có ai có thể chắc chắn 100% về visa, kể cả Luật sư, phán định cuối cùng thuộc về Nyukan. Còn theo mình thì về cơ bản, chỉ đơn thuần mỗi việc làm khấu trừ phụ thuộc thì ko ảnh hưởng gì tới kéo dài visa. Chỉ có điều tham làm giảm Thuế nên gian lận giấy tờ, tiền bạc… sớm muộn nyukan phát hiện ra mới thành vấn đề. Tuy nhiên, khi nghĩ tới định cư lâu dài (quốc tịch, vĩnh trú) thì ko nên giảm thuế quá nhiều. Vì số thuế đã đóng là chỉ số quan trọng thể hiện ng đó có ích với nước Nhật ko khi ở lâu dài. Qt hay vĩnh trú, “có ích với nước Nhật ko?” luôn là nhân tố quan trọng.